Новый РБК 500: первый рейтинг ковидной эпохи

РБК представляет седьмой рейтинг 500 крупнейших компаний России. В нем нашел отражение пандемийный 2020 год: суммарная выручка участников рейтинга впервые снизилась. На вершину списка вернулся «Газпром», вновь опередивший «Роснефть»

Пандемия коронавируса, начавшаяся в марте 2020 года, закономерно привела к снижению совокупной выручки компаний, вошедших в рейтинг РБК 500, где участники ранжируются по чистой выручке (за минусом НДС, акцизов и иных обязательных платежей). Совокупная чистая выручка 500 крупнейших компаний по итогам прошлого года сократилась впервые за все время существования рейтинга (с отчетного 2014 года) — на 4,9% в номинальном выражении, до 84,9 трлн руб.

Органическая выручка (у 441 участника, присутствующего как в новом рейтинге, так и в предыдущем) уменьшилась на 6,5%. Снизилось и отношение общей выручки РБК 500 к ВВП страны — с 81,1 до 79,4% (снижение этого показателя фиксируется второй год подряд). По данным Росстата, совокупный оборот компаний в России в 2020 году составил 164,6 трлн руб. (без учета малого бизнеса, банков, страховщиков) — это лишь на 1,5% меньше, чем в 2019-м.

2015 vs 2020

За время ведения рейтинга РБК 500 российский ВВП падал дважды — в 2015 году на 2% в реальном выражении и в 2020-м — на 3%. Однако в 2015 году совокупная выручка компаний РБК 500 выросла на 13,5%.

Тот факт, что крупному бизнесу не удалось повторить ситуацию 2015 года, объясняется не только большей глубиной спада в пандемию, обвалом внутреннего спроса и перебоями с производством, но также спецификой ковидного года и изменениями в российской экономической политике. Если в 2015 году падение мировых цен на нефть привело к резкому ослаблению рубля, что помогло многим компаниям нарастить выручку, то прошлогодний обвал нефтяных цен (изначально спровоцированный неспособностью группы ОПЕК+ договориться о сокращении добычи на фоне резкого падения мирового спроса) сопровождался меньшим падением российской валюты благодаря работающему бюджетному правилу и дополнительным интервенциям Банка России в поддержку рубля.

Кроме того, политика ЦБ по таргетированию инфляции, которая в 2015 году еще не заработала в полную силу, сдержала рост инфляции в пандемийном году на уровне 4,9%, тогда как в 2015 году цены выросли почти на 13%, что также способствовало росту рублевой выручки компаний.

Наконец, еще один фактор, отличающий кризис 2020 года от рецессии 2015 года, заключается в том, что сочетание ценового шока на рынке нефти и коллективных ограничений по объемам нефтедобычи на уровне ОПЕК+ привело к самому сильному снижению российского экспорта с 1996 года — на 5,1%. Доля экспорта товаров и услуг в российском ВВП относительно велика — 28,5% в докризисном 2019 году, что выше, чем у Китая, Бразилии, Индии. А среди крупнейших участников РБК 500 по традиции доминируют сырьевые экспортеры: в тройке лидеров списка — «Газпром», «Роснефть» и ЛУКОЙЛ.

«Газпром» vs «Роснефть»

Как и предсказывал РБК, «Газпром» и «Роснефть» в 2020 году соревновались между собой за первую строчку в рейтинге, при этом вопрос заключался в том, у кого выручка упадет больше. В итоге у «Газпрома» падение показателя составило 17,5 против 31% у «Роснефти», что позволило газовой монополии вернуть себе лидерство в рейтинге РБК 500 с опережением конкурента по чистой выручке почти на 1 трлн руб. Оба гиганта остались прибыльными по итогам 2020 года, получив чистую прибыль в районе 140 млрд руб., но по сравнению с доковидным 2019-м она упала в несколько раз что у «Газпрома», что у «Роснефти».

На руку «Газпрому» сыграла относительно комфортная ситуация в пандемию для рынка природного газа. «Спрос на газ был ощутимо меньше затронут в 2020 году, чем спрос на нефть или уголь», — указывало Международное энергетическое агентство (МЭА) в апреле в годовом обзоре рынка энергоносителей, добавляя, что восстановление глобального спроса на газ было заметно уже в третьем квартале 2020 года. По данным статистического ежегодника компании BP, потребление природного газа в мире сократилось на 2,3% в прошлом году, а использование нефти — на 9,3%. Около 70% выручки «Газпрома» от продажи газа приходится на экспортные поставки (по данным за 2020 год). На выручку от природного газа приходится около половины всей выручки газового концерна, остальное — это продажи продуктов нефтегазопереработки, нефти и газового конденсата, электроэнергии и др.

В 2021 году «качели» на международных рынках нефти и газа качнулись в обратную сторону: фьючерсы на нефть марки Brent на торгах 26 октября приблизились к $86 за баррель — самому высокому уровню с октября 2014 года, а спотовые котировки газа в Европе выросли в шесть раз относительно уровней годовой давности на фоне дефицита этого топлива. Российская нефть Urals в январе—сентябре нынешнего года подорожала на 62% к тому же периоду прошлого года, до $66 за баррель, сообщал Минфин. На этом фоне доходы «Газпрома» и «Роснефти» должны резко вырасти в 2021 году (в первом полугодии выручка «Газпрома» уже подскочила в полтора раза, до 4,35 трлн руб., а выручка «Роснефти» — почти на столько же, до 3,9 трлн руб.).

Президент России Владимир Путин заявил 21 октября, что «Газпром» мог бы поставлять в Европу на 10% больше газа, как только немецкие регуляторы одобрят запуск нового газопровода «Северный поток-2». На фоне нехватки газа в Европе «Роснефть» попросила дать ей возможность экспортировать часть своего газа через «Северный поток-2». В настоящее время у «Газпрома» монопольное право на экспорт трубопроводного газа из России.

Минимальные ротации в топ-20

По традиции в первой двадцатке рейтинга РБК 500 наблюдаются минимальные ротации. В этом году горно-металлургическую компанию «Евраз», годом ранее занимавшую 18-е место, вытеснил за пределы топ-20 новичок рейтинга — государственный экспортер вооружений «Рособоронэкспорт». Впрочем, объем продаж «Рособоронэкспорта » для рейтинга был взят из заявлений компании в СМИ, сама она, начиная с отчетного периода 2019 года, финотчетность не раскрывает. В рейтинге почти нет компаний ВПК (исключение — корпорация «Тактическое ракетное вооружение», которая тоже выборочно рассказывала в СМИ о своих показателях за 2020 год). Бухгалтерская отчетность оборонных компаний теперь недоступна.

Состав топ-5 компаний рейтинга ни разу не обновлялся за время его существования — неизменно эти места с редкими перестановками занимают «Газпром», «Роснефть», ЛУКОЙЛ, Сбербанк и РЖД. Аналитики ранее связывали такую «стабильность» в топ-5/топ-20 с недостатком конкуренции, излишне зарегулированной средой, а также избыточным доминированием компаний с госучастием.

В новом рейтинге на фоне пандемийного спада распределение выручки оказалось менее перекошенным в сторону крупнейших корпораций: половина всей выручки в рейтинге пришлась на 26 лидеров — это максимальный показатель в истории рейтинга, тогда как в предыдущие два года половина совокупной выручки принадлежала первой двадцатке. Связано это в первую очередь с тем, что доходы первой тройки упали почти на 6 трлн руб. по сравнению с 2019 годом, тогда как у остальных компаний первой тридцатки таких масштабов падения выручки не было. Поэтому, скорее всего, в следующем рейтинге РБК 500 с ростом доходов «Газпрома», «Роснефти» и ЛУКОЙЛа за счет повышения цен на энергоносители восстановится и доковидный уровень концентрации выручки.

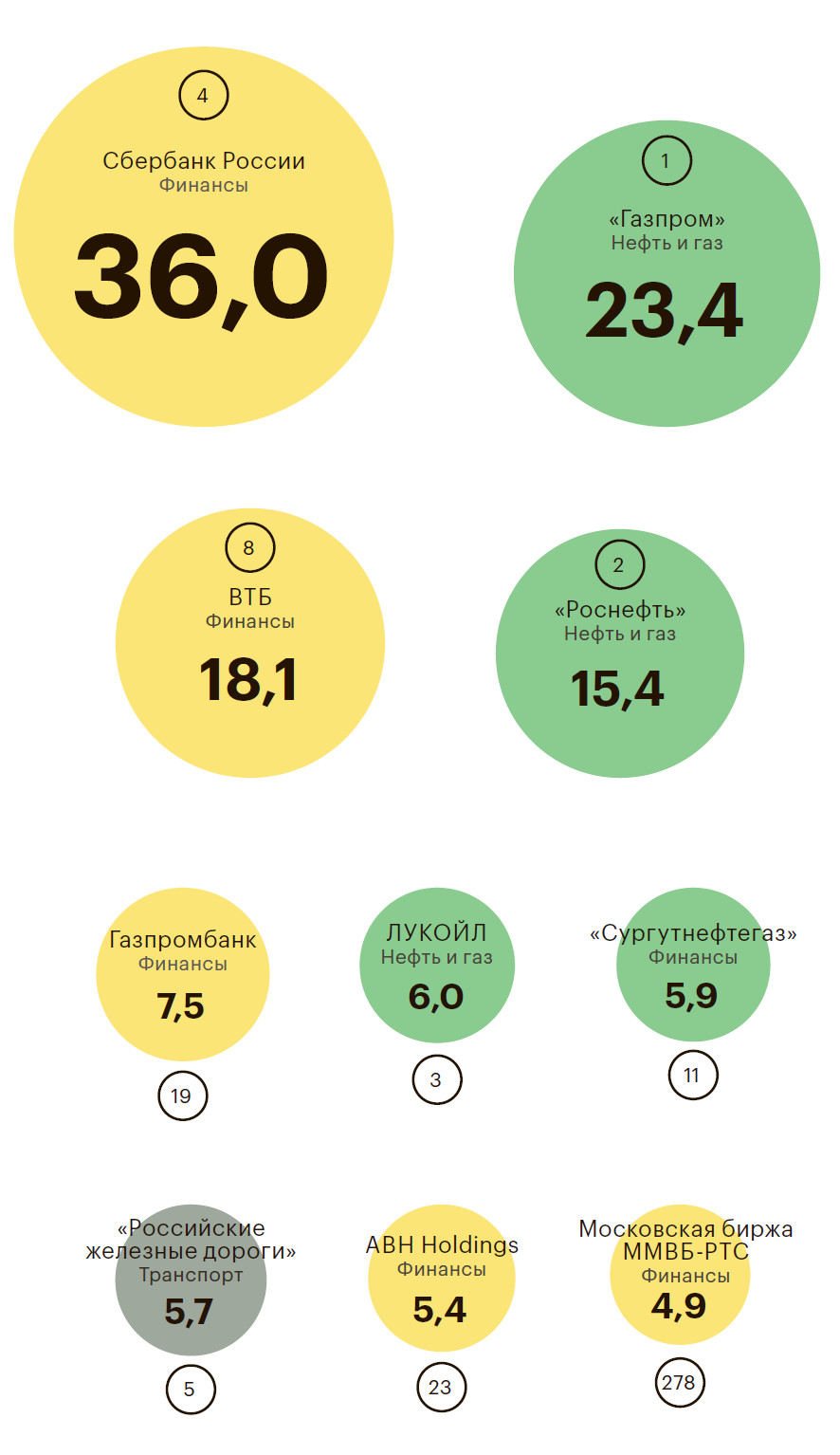

Один из акцентов рейтинга РБК 500 в этом году — идентификация самых богатых компаний по размеру активов и собственного капитала. По величине активов в тройку лидеров попали Сбербанк (36 трлн руб. в 2020 году), «Газпром» (23,4 трлн) и ВТБ (18,1 трлн). По объему собственного капитала «Газпром» с показателем 14,8 трлн руб. заметно впереди остальных лидеров — «Роснефти», «Сургутнефтегаза», Сбербанка, у которых капитал в районе 5 трлн руб. «Для банков из-за их структуры бизнеса характерен более высокий уровень левериджа — отношения заемного капитала к собственным средствам. Поэтому госбанки — Сбербанк и ВТБ — и оказались в топе по активам, имея более скромный уровень собственного капитала», — говорит эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов.

Выигравшие и проигравшие от пандемии отрасли

Самыми быстрорастущими отраслями в рейтинге РБК 500 за 2020 год оказались информационные технологии (плюс 30,7%), сельское хозяйство и продукты питания (плюс 23,6%) и фармацевтика (плюс 21,7%). Эти результаты сходятся с данными исследования рейтингового агентства НКР, в котором главными бенефициарами коронакризиса в России были названы фармацевтическая промышленность, сельское хозяйство, пищевая промышленность.

«Рост выручки в ИT и в фармацевтическом секторе обусловлен прямыми последствиями пандемии и перехода многих процессов в онлайн»,—отмечает руководитель группы корпоративных рейтингов АКРА Екатерина Можарова.

Снизилась выручка в пандемию в отраслях охраны и безопасности (минус 27,2%), нефти и газа (минус 24,2%), космической индустрии (минус 19,5%). Охрана и безопасность и космос—незначительные отрасли в масштабе РБК 500: первая представлена лишь тремя организациями с общей выручкой 128 млрд руб. (одна из них—«Охрана Росгвардии»), вторая—двумя предприятиями с общей выручкой 74 млрд руб.

Среди отраслей—лидеров по размеру выручки произошла ротация: нефтегаз сохранил лидерство с большим отрывом (несмотря на существенное снижение доли в общем объеме—с 36,2 до 28,7%), а на второе место с четвертого вышел сектор торговли, оттеснив на третью строчку отрасль финансов. Особенно хорошо в пандемийном 2020 году чувствовала себя продовольственная розница—аналитики НКР подсчитывали, что крупнейшие ретейлеры в прошлом году повысили операционную рентабельность. Несмотря на видимое ослабление роли нефтегазового сектора в 2020 году, по итогам 2021 года нефтегаз, скорее всего, наверстает упущенное.

Сектор металлургии и горной добычи, вылетевший из тройки лидеров, в 2020 году испытывал трудности в связи с падением спроса со стороны отраслей—потребителей его продукции из-за коронавирусных ограничений. «Однако во второй половине 2020 года крупнейшие компании отрасли значительно увеличили объемы экспорта. При этом промежуточные результаты отчетности добывающих и металлургических компаний, а также рост цен на металлы позволяют с высокой долей вероятности говорить о том, что по итогам 2021 года компании этого сектора вернутся в лидеры по выручке»,—считает Можарова.

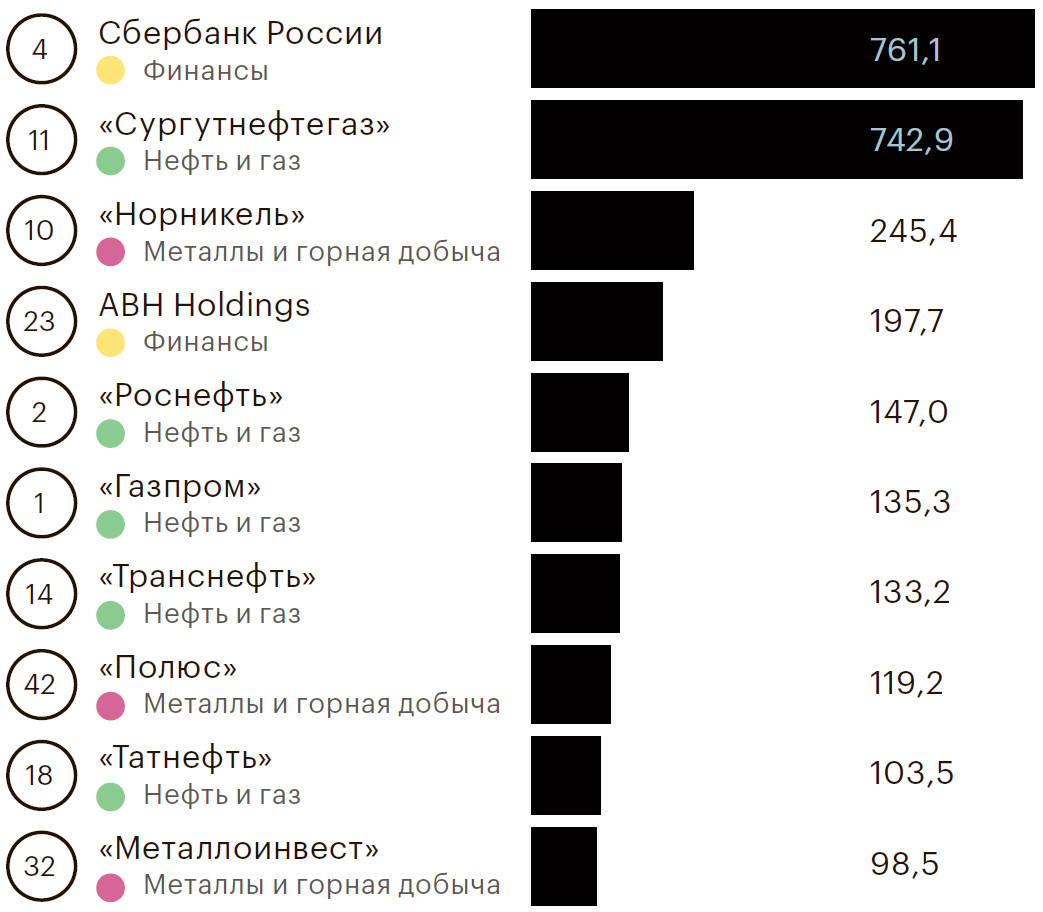

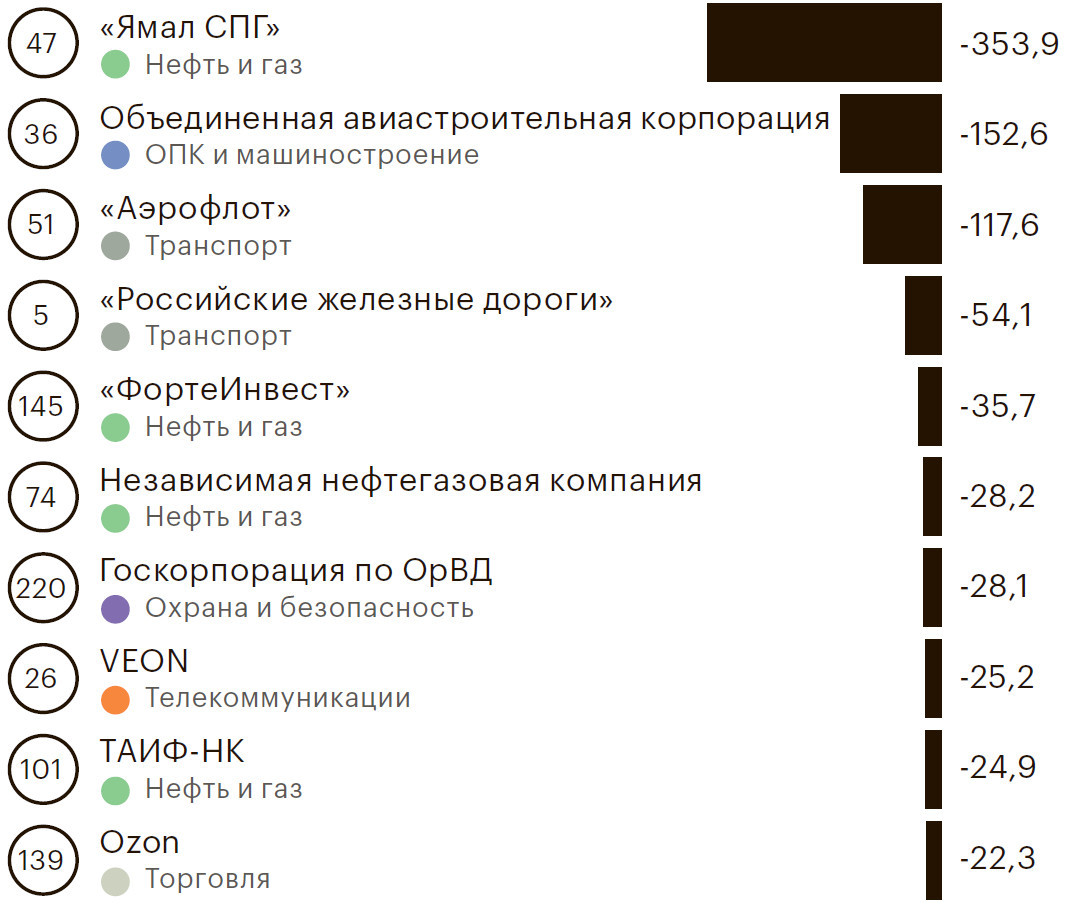

Чемпионы года. Самые прибыльные и убыточные компании

Прибыль и убыток, млрд руб.

Прибыльные

Убыточные

Чемпионы года. Самые богатые компании

Активы, трлн руб.

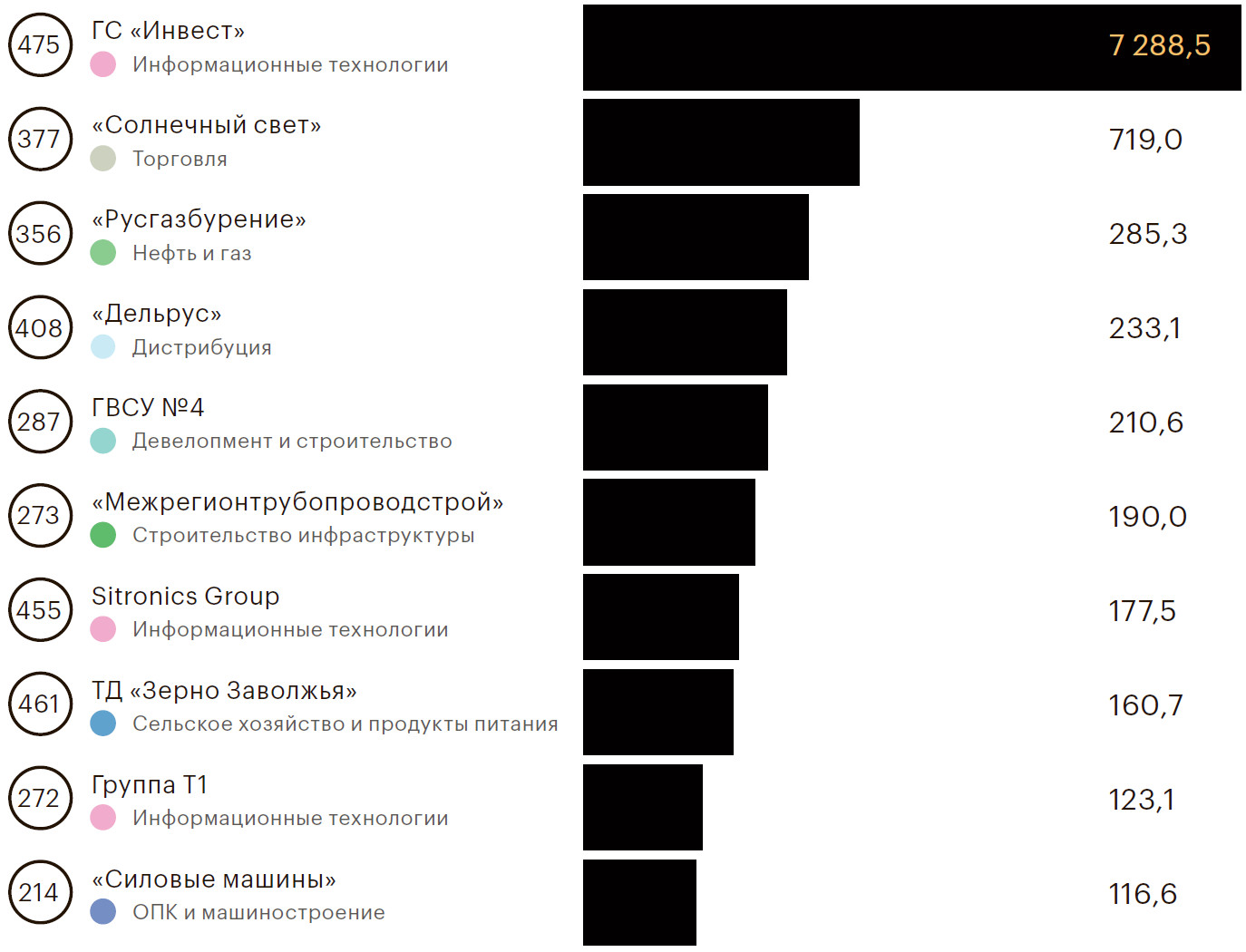

Чемпионы года. Лидеры по скорости роста и падения

Динамика к предыдущему году, %

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl