«Универсальная линейка»: подход к оценке социального воздействия глобальной сети импакт-инвесторов

У представителей менеджмента и инвесторов часто возникает вопрос: а существует ли в мире унифицированная, опробованная и широко распространенная методика оценки социально-экономического воздействия некоммерческих проектов? Вопрос закономерный, ведь каждый проект имеет широкое, многофакторное и нередко уникальное воздействие. Как уложить все это многообразие в стандартную схему оценки? И можно ли, выразив результаты нескольких проектов в денежном эквиваленте, получить показатели, сравнимые между собой? Оказывается, можно, при помощи систематизированной методологии, созданной организацией Global Impact Investing Network.

Методология GIIN: история создания и основные принципы

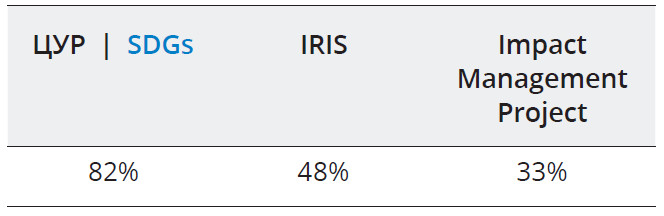

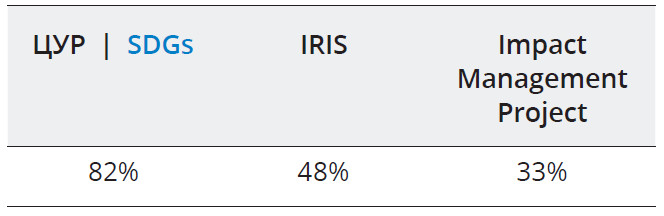

В последнее десятилетие потребность в стандартизации методологии оценки социальных проектов ощущается особенно остро. Конечно, инвесторы давно научились замерять количественные результаты проекта: количество рабочих мест, объем предоставленных услуг, число обученных бенефициаров и т.п. Но для полноценной оценки, охватывающей весь комплекс полученных результатов воздействия, необходима стандартизированная и принятая всеми методология. Первым шагом к созданию такой методологии стали наборы метрик «Цели устойчивого развития ООН (ЦУР)», «Стандарты импакт-инвестирования и отчетности GIIN (IRIS)» и Impact Management Project.

Внедрение метрик среди импакт-инвесторов

Источник: GIIN. The State of Impact Measurement and Management Practice.

Первую систематизированную методологию, демонстрирующую новый подход к оценке импакта, предложила организация Global Impact Investing Network (GIIN, Глобальная сеть импакт-инвесторов). Эта организация была создана в 2009 году и представляет собой крупное объединение социальных инвесторов со всего мира. В нее входит более 2000 участников. Идею создания сети, способной координировать усилия социальных инвесторов, впервые выдвинул Фонд Рокфеллера. После ряда обсуждений эта идея вылилась в создание GIIN. К настоящему моменту в состав учредителей GIIN входят Oxfam и Shell Foundation, Royal Bank of Canada, Министерство международного развития Великобритании, Министерство иностранных дел Нидерландов, Big Society Capital , BNP Paribas, Credit Suisse, Deutsche Bank, JPMorgan Chase, Morgan Stanley, National Australia Bank, Standard Chartered Bank, UBS, Международная финансовая корпорация, Сеть Омидьяра, Фонд Билла и Мелинды Гейтс, Фонд Рокфеллера, Фонд Сколла, Фонд Форда, фонд «Наше будущее», Accion, Acumen, Gray Ghost Ventures, Oikocredit, Root Capital, Triodos и другие. Штаб-квартира Global Impact Investing Network находится в Нью-Йорке, США. Финансирует деятельность организации в основном Фонд Рокфеллера, но есть поддержка и других инвесторов.

Главные направления деятельности GIIN:

- пропаганда инвестиций социального воздействия;

- объединение игроков рынка инвестиций социального воздействия;

- создание базы знаний по рынку инвестиций социального воздействия Impact Base;

- разработка методики оценки социального эффекта инвестиций, воздействия и стандартов для этой сферы (англ. Impact Reporting and Investment Standards, IRIS).

Методология оценки социального воздействия, которую предложила Global Impact Investing Network (GIIN), создана по образцу методологии оценки финансовых показателей в бизнес-инвестициях. К разработке этой методологии были привлечены сообщества инвесторов, ученых, специалистов по мониторингу и оценке и других участников, стремящихся продвинуть практику инвестирования для достижения социальных или экологических целей. Данная методика официально опубликована GIIN и открыта для обсуждений и дополнений. Разработчики считают, что дальнейшие обсуждения могут расширить и укрепить принципы методологии.

Оценка социального воздействия по методологии GIIN базируется на замере разных типов результатов — от промежуточных до конечных (см. таблицу 1).

Таблица 1. Спектр промежуточных и конечных результатов

| Промежуточные результаты Продукты, услуги и операционные модели, предоставляемые объектом инвестиций конечным заинтересованным сторонам, с большой степенью прямого контроля со стороны объекта инвестиций |

| Краткосрочные конечные результаты Краткосрочные материальные результаты и изменения в поведении, связанные с предоставляемым продуктом, услугой или операционной моделью, с меньшим контролем со стороны объекта инвестиций |

| Долгосрочные конечные результаты Изменение благосостояния или положения конечных заинтересованных сторон, связанное с деятельностью; минимальный контроль или влияние со стороны объекта инвестиций |

Методика рассматривает результаты проектов в концепции запасов и потоков, которая обычно используется в экономической теории и теории бухгалтерского учета.

Запасы — количество определенного результата, достигнутого к определенному моменту времени (t1), отражающее масштаб, глубину и характер этого воздействия. Анализируя результаты воздействия, полученные к определенному времени, инвесторы могут понять относительную эффективность инвестиционных возможностей в конкретный момент времени, оценить базовый уровень эффективности до осуществления инвестиций и задать ожидания эффективности соответственно базовому уровню.

Потоки — изменение результатов воздействия в течение определенного периода времени (t1–0). Такой подход позволяет инвесторам сравнить объем изменений, достигнутых в результате конкретного транша инвестиционного капитала или комплекса мероприятий, включающих продукты, услуги или деятельность объекта инвестиций. Таким образом, инвесторы могут лучше сопоставить показатели своих инвестиций и портфеля с показателями аналогичных портфелей за тот же период времени, а также с темпами изменений, необходимых для достижения заданных социальных или экологических целей.

В некоторых случаях показатели запасов в определенный момент времени могут подразумевать большую производительность или потенциал данной инвестиции.

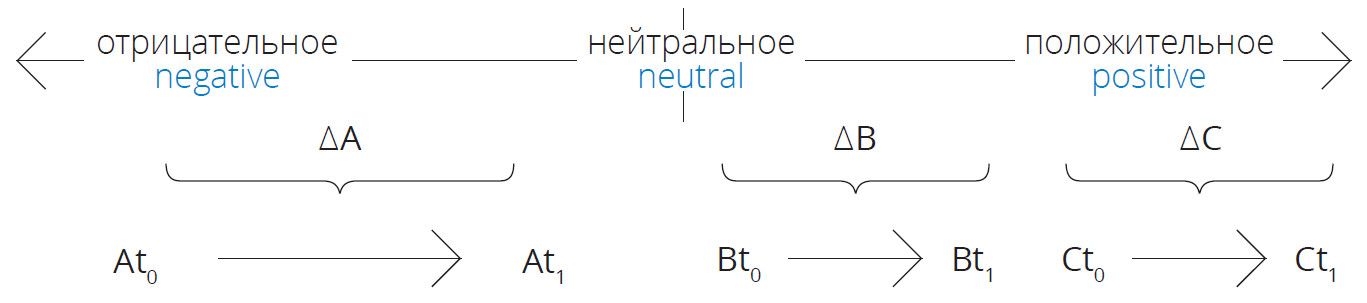

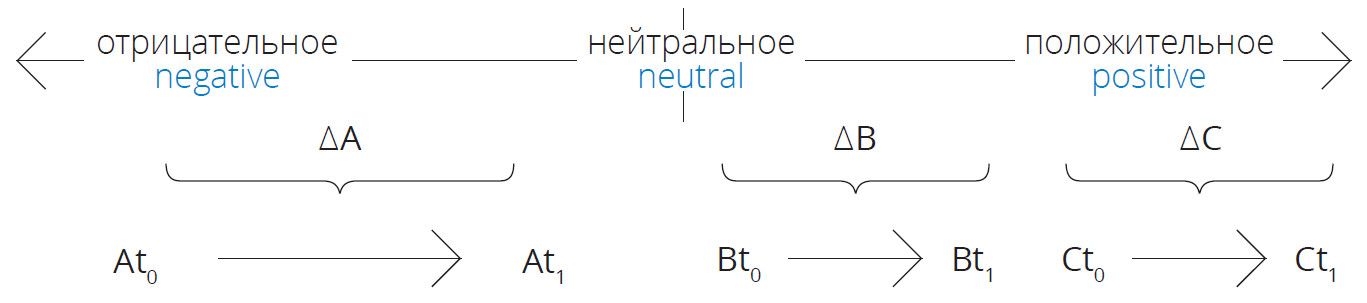

Рассмотрим три проекта: А, В, С. К определенному моменту времени t1 по каждому проекту достигнуты результаты At1, Bt1, Ct1. Пусть соотношение результатов будет таким, как показано на рисунке выше, где At0, Bt0, Ct0 — значения показателей на момент старта проектов. Мы видим, что Bt1 больше, чем At1, но меньше, чем Ct1, и на уровне запасов это указывает на больший потенциал проекта С. Однако если мы оценим потоки или изменения показателей, то увидим другое относительное положение вещей: ΔB больше, чем ΔC, но меньше, чем ΔA. Это значит, что проект А имеет больший эффект воздействия на свой показатель с течением времени. Это также позволяет оценить направленность результатов: хотя At1 остается отрицательным, ΔA указывает на положительное воздействие, учитывая, что At1 движется в положительном направлении относительно At0. Например, выбросы парниковых газов являются негативным воздействием, но сокращение этих выбросов представляет собой положительный результат. Обратную ситуацию мы видим по результату проекта С: его поток отрицательно направлен, значит, следует ожидать снижения показателя с течением времени.

В зависимости от цели анализа эффективности воздействия эта методология может применяться для понимания запасов или потоков.

Принципы методологии GIIN:

- Строгость. Методология должна генерировать статистически обоснованные, учитывающие контекст выводы о положительных и отрицательных социальных и экологических результатах, связанных с инвестициями воздействия.

- Независимость. Методологический выбор и анализ будут основываться на данных третьих лиц и статистических данных в той степени, в которой такие данные доступны.

- Воспроизводимость. Учитывая одинаковые исходные данные, любая организация, использующая эту методологию, придет к одинаковым результатам и выводам.

- Прозрачность. Все методологические решения и допущения будут задокументированы и опубликованы в открытом доступе, документ также будет открыт для обсуждения и комментариев общественности.

- Осознание стимулов. Любая аналитическая методология будет стимулировать определенный набор моделей поведения и изменений поведения; все известные стимулы должны быть задокументированы и свободно распространяться, а разработка методологии должна быть направлена на минимизацию любых возможных непреднамеренных негативных последствий, которые могут возникнуть в результате применения и использования аналитического подхода.

Компоненты методологии GIIN: четыре шага для принятия решений

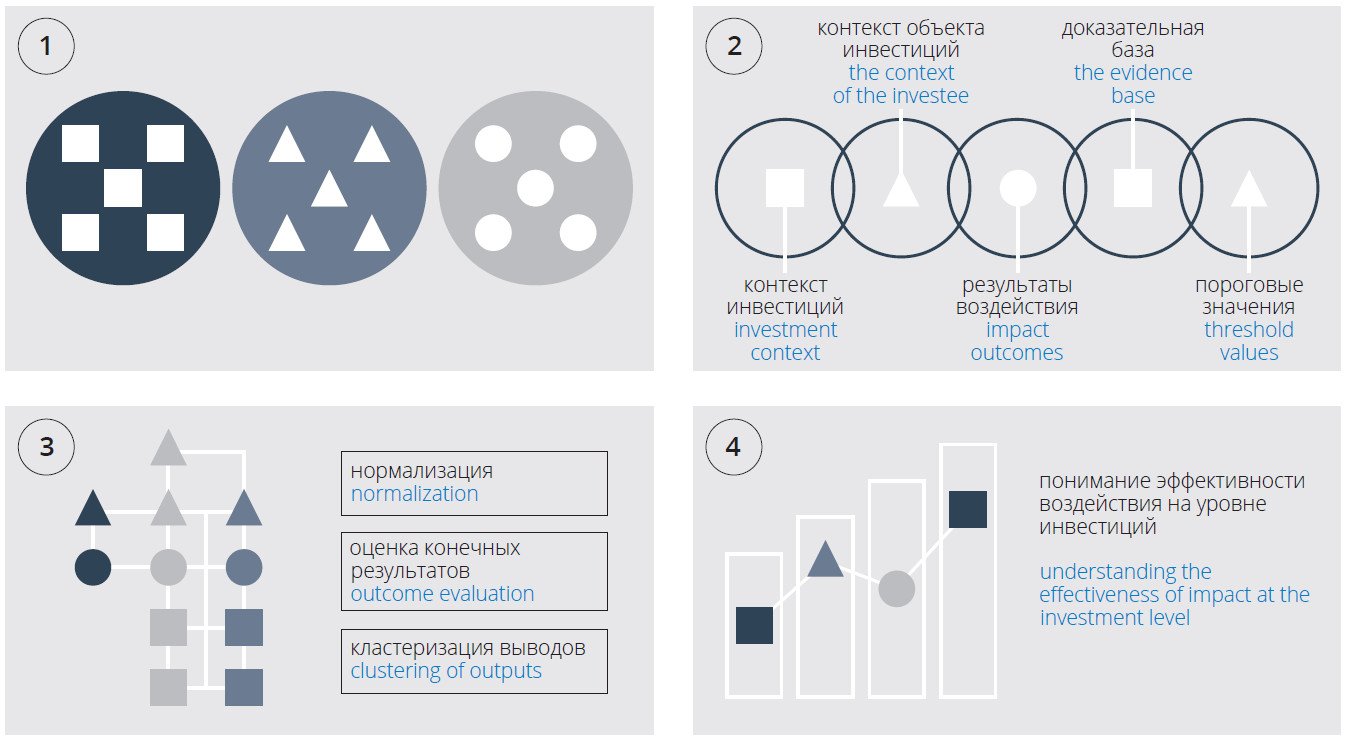

Чтобы оценить эффективность воздействия проекта и собрать информацию, необходимую для принятия дальнейших решений, нужно выполнить четыре последовательных шага.

Методология

Разбивка выборки

Определите интересующие вас параметры и диапазон анализа и разбейте выборку соответствующим образом.

Сбор стандартизированной информации о воздействии

Определите и соберите различные данные, необходимые для оценки и сравнения результатов воздействия относительно аналогичных инициатив и относительно масштаба соответствующей социальной или экологической проблемы.

Проведение анализа

Проанализируйте информацию о воздействии, чтобы обеспечить осмысленное сравнение и интерпретацию результатов и получить выводы, полезные для принятия решений.

Получение выводов

Прозрачным образом раскройте и используйте знания, полученные в результате анализа, для принятия ключевых решений, связанных с инвестиционной стратегией, выбором, управлением и выходом.

Шаг 1. Разбивка выборки

В любом строгом подходе к анализу показателей на первом этапе необходимо сегментировать область реализации проекта. Разбивка выборки — это процесс установления и задания критериев включения и исключения сегментов рынка из диапазона собираемых и анализируемых данных. На этом этапе выбирается отправная точка, определяющая, какие инвестиции и данные о воздействии являются релевантными для анализа.

GIIN предлагает три стратегии разбивки выборки: по секторам, темам и стратегическим целям. Разбивка совокупности инвестиций по секторам позволит получить информацию для непосредственного выбора деятельности, операционного или стратегического. Разбивка по темам может помочь в разработке долгосрочной стратегии, составлении портфеля и распределении средств. В некоторых случаях сектор и тема практически совпадают, например энергетический сектор и тема улучшения доступа к энергоносителям. Но в других случаях сектор и тема воздействия могут различаться, например, инвестиции в компании медицинского страхования относятся к сектору финансовых услуг, а тема воздействия — улучшение здравоохранения. Разбивка также может быть сделана по классам активов и географическим регионам.

В таблице 2 представлено описание каждой стратегии разбивки выборки с соответствующими показателями на примере вложения средств в объект инвестиций, предлагающий продукты медицинского страхования.

Таблица 2. Стратегии разбивки для анализа эффективности воздействия

| Если цель состоит в том, чтобы: Обосновать непосредственные операционные или стратегические решения для деятельности Разбейте выборку по: Сектор Определение: Область экономики, в которой предприятия используют одни и те же или родственные товары или услуги. Его также можно рассматривать как отрасль или рынок с общими операционными характеристиками Направленность воздействия:

Пример. Медицинское страхование: Финансовые услуги Метрики выборки:

|

| Если цель состоит в том, чтобы: Разработать долгосрочную стратегию, определить структуру портфеля и распределить средства Разбейте выборку по: Тема Определение: Классификация, описывающая целевой подход к оказанию воздействия, основанный на макроэкономических темах и/или тенденциях, которые инвестор может использовать для выявления и оценки сильных инвестиционных возможностей или которые объект инвестиций может использовать для формирования и распространения информации о своей работе Направленность воздействия:

Пример. Медицинское страхование: Улучшение системы здравоохранения Метрики выборки:

|

| Если цель состоит в том, чтобы: Обосновать подходы к управлению инвестициями Разбейте выборку по: Стратегическая цель Определение: Общие стратегии инвестирования или цели, преследуемые для достижения более конкретных, установленных задач социального или экологического воздействия в рамках общепринятых категорий и тем воздействия Направленность воздействия:

Пример. Медицинское страхование: Снижение финансовых барьеров для получения медицинских услуг Метрики выборки:

|

После того как разбивка выборки выполнена, можно переходить к созданию концептуальной дорожной карты, где с помощью теории изменений намечается дальнейший путь к достижению желаемого результата воздействия в рамках выбранного сектора, темы или стратегической цели.

Шаг 2. Сбор стандартизированной информации о воздействии

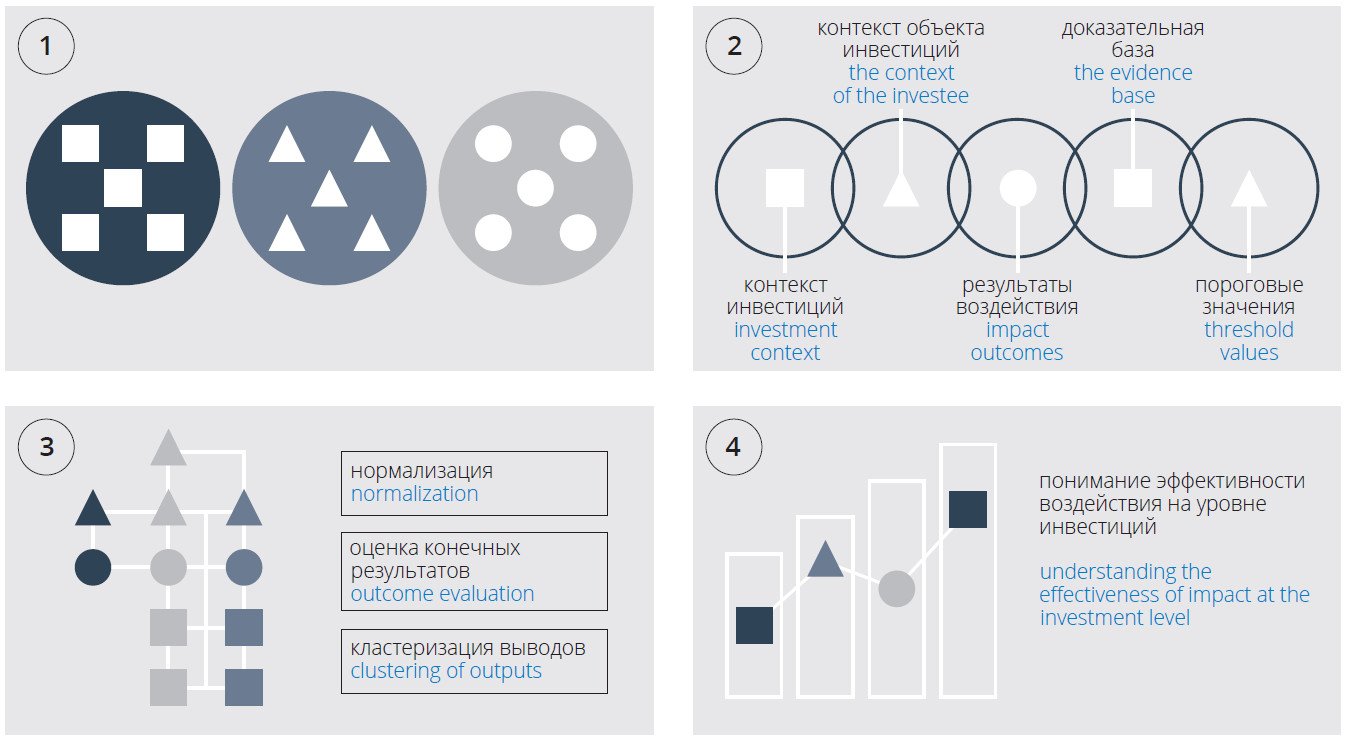

На данном этапе начинается сбор стандартизированной информации о воздействии, которая отражает промежуточные и конечные результаты по данному сектору, теме или цели.

Стандартизация информации означает, что каждая отдельная метрика должна раскрываться с использованием единых категорий, расчетов, единиц измерения, временных периодов и критериев строгости. В рамках методологии GIIN используются пять категорий информации для получения представления о результатах воздействия. Три категории отражают инвестиции: контекст инвестиций, контекст объекта инвестиций и результаты воздействия. Две категории отражают стороннюю информацию, которая позволяет проводить анализ и интерпретацию: доказательная база и порог эффективности. Рассмотрим каждую из пяти категорий по отдельности.

2.1. Контекст инвестиций

На уровне инвестиций важно собрать данные о сроках, условиях, участии и целях инвестиций (таблица 3). Они позволяют прояснить потенциальные ограничения или цели, которыми руководствуется та или иная инвестиционная стратегия, а также роль, которую играют инвестиции в достижении конечного результата или набора результатов.

Таблица 3. Ключевые переменные для оценки контекста инвестиций

| Фактор | Переменная | Тип данных |

| Сроки | Инвестиционный год | Год |

| Инвестиционный горизонт | Годы | |

| Условия | Инвестиционный инструмент | Категориальный |

| Стадия деятельности объекта инвестиций на момент инвестирования | Категориальный | |

| Стоимость объекта инвестиций в отчетном году | Числовой показатель, в валюте | |

| Участие | Сумма инвестированного капитала | Числовой показатель, в валюте |

| Предлагается ли техническая помощь или другие формы нефинансовой поддержки? | Да/нет | |

| Задачи | Стратегическая цель (цели) воздействия | Категориальный |

| Финансовые цели | Числовой показатель |

Источник: GIIN, «Методология стандартизации и сравнения эффективности воздействия».

2.2. Контекст объекта инвестиций

На уровне объекта инвестиций очень важно понять, на кого и как осуществляется воздействие, с использованием стандартного набора категорий для каждой качественной переменной (таблица 4). Эта информация дает представление о роли объекта инвестиций в достижении определенного конечного результата или набора конечных результатов деятельности и дополняет описанные выше инвестиционные характеристики. Для целей управления инвестициями инвесторы могут выбрать дополнительные показатели контекста, отражающие их конкретный набор целей воздействия.

Таблица 4. Ключевые переменные для оценки контекста объекта инвестиций

| Фактор | Переменная | Тип данных |

| Как объект инвестиций создает изменения | Сектор | Категориальный |

| Позиционирование в цепочке поставок | Категориальный | |

| Типы предложений продуктов/услуг | Категориальный | |

| Механизм доставки (например, аналоговый или цифровой) | Категориальный | |

| Соответствие отраслевым сертификатам, стандартам и рейтингам | Да/нет, категориальный | |

| Серьезность решаемой проблемы | Демография заинтересованных сторон | Категориальный, числовой |

| Местонахождение заинтересованных сторон | Категориальный | |

| Степень, в которой заинтересованные стороны ранее имели доступ к данному продукту/услуге/ресурсу (т. е. проникновение на рынок) | Категориальный |

Источник: GIIN, «Методология стандартизации и сравнения эффективности воздействия».

2.3. Результаты воздействия

Собственно результаты воздействия — данные, показывающие глубину, масштаб или продолжительность воздействия на конечные заинтересованные стороны. Волатильность или степень риска таких изменений также является существенным элементом оценки эффективности воздействия. Чтобы понять, насколько сильным было воздействие, необходимо оценить четыре элемента.

- Масштаб — количество или охват заинтересованных сторон, ощущающих конечный результат (например, число безработных участников проекта, получивших новую форму занятости).

- Глубина — степень изменений, с которыми столкнулась заинтересованная сторона (например, насколько вырос доход участников проекта).

- Продолжительность — период времени, в течение которого заинтересованная сторона ощущает конечный результат (например, продолжительность времени, в течение которого наблюдается повышение дохода).

- Волатильность — степень вариации промежуточных и конечных результатов с течением времени (например, изменение занятости и дохода от года к году).

Инвесторы должны отслеживать всю шкалу положительных и отрицательных результатов, возникающих как непосредственно по итогам вложения средств в деятельность, продукты и услуги объекта инвестиций, так и косвенно, через деятельность различных заинтересованных сторон, на которые влияет объект инвестиций.

GIIN рекомендует при оценке использовать наборы основных метрик IRIS+, запущенные в мае 2019 года. Они предназначены для изучения каждого из описанных здесь типов данных: масштаба, глубины, продолжительности и волатильности с учетом положительных/ отрицательных и ожидаемых/побочных последствий тех или иных инвестиций. Кроме того, метрики IRIS+ включают показатели, отражающие как запасы, так и потоки, как описано ранее.

Таблица 5. Примеры промежуточных и конечных результатов воздействия

| Тип результата воздействия | От операционной деятельности | От продуктов и услуг |

| Пример сегмента рынка | Трудоустройство | Сельское хозяйство |

| Положительные запланированные результаты | Улучшение ситуации в сфере занятости | Повышение производительности сельского хозяйства |

| Положительные побочные результаты | Ускоренный темп продвижения сотрудников по службе | Создание рабочих мест |

| Отрицательные побочные результаты | Добровольная текучесть кадров | Увеличение использования вредных пестицидов |

Источник: GIIN, «Методология стандартизации и сравнения эффективности воздействия».

2.4. Доказательная база

Доказательная база должна включать полевые исследования и научные работы, которые сопоставлены с конечными результатами воздействия или типами мероприятий и обладают определенным уровнем методологической строгости.

Методология GIIN опирается на базу данных IRIS+. Эта база включает в себя широкий набор ресурсов: исследования, оценки воздействия, экспериментальные данные и научные работы, которые сопоставлены с конечными результатами, связанными со стратегическими целями IRIS+. Стандарты IRIS+ описывают, как собирают, толкуют и оценивают доказательства. Также они описывают, насколько эти доказательства соответствуют академически признанным уровням строгости, чтобы подтвердить связь инвестиций и положительных результатов.

2.5. Пороговые значения социальных или экологических показателей

Оценка прогресса результатов воздействия строится на уже знакомой нам концепции запасов и потоков.

В таблице 6 приведен полный перечень стратегий, пригодных для сравнения результатов воздействия с неким базовым или пороговым уровнем эффективности.

Таблица 6. Перечень стратегий, пригодных для сравнения результатов воздействия с определенным уровнем эффективности

| 1 Варианты базового или порогового уровня: Масштаб существующей социальной или экологической проблемы в конкретной географической привязке, определенной инвестором (например, город, штат/ провинция, страна, регион) Пример: Число людей, получивших доступ к чистой воде благодаря данным инвестициям, по отношению к числу людей, ранее не имевших доступа к чистой воде в городской агломерации Сан-Паулу, Бразилия Преимущества: Инвесторы, использующие такой подход, могут определить масштаб проблемы, которую они стремятся решить с помощью конкретной инвестиции, и, соответственно, более точно оценить прогресс Ограничения: Такой подход по своей сути ограничивает сопоставимость итоговых анализов, поскольку инвесторы могут выбирать разные географические привязки для разных инвестиций. Сравнение еще больше ограничивается качеством исходных данных третьего лица: по мере сужения географической привязки растет вариативность доступных и качественных исходных данных. Это также создает риск снижения точности результатов ввиду возможного отсутствия тщательно подобранных исходных данных, которые бы конкретно отражали характер результатов воздействия (например, клиенты, получившие доступ впервые, по сравнению с клиентами, получившими доступ вновь, а последние — по сравнению с активными клиентами). И наконец, данный аналитический метод может неоправданно поощрять инвестиции, направленные на области с менее важными существующими потребностями (например, благоприятствуя прогрессу в отношении меньших групп населения, не имевших ранее доступа к данным продуктам или услугам) |

| 2 Варианты базового или порогового уровня: Масштаб существующих социальных или экологических проблем в стране/странах, где осуществляется деятельность объекта инвестиций Пример: Число людей, получивших доступ к чистой воде благодаря данным инвестициям, по отношению к числу людей, ранее не имевших доступа к чистой воде в Бразилии Преимущества: Этот подход определяет единообразную шкалу для социальных и экологических проблем, на которые могут воздействовать инвестиции в данном секторе или теме воздействия, что позволяет сравнивать результаты и повышает вероятность получения четких, доступных и качественных исходных данных Ограничения: Для того чтобы этот подход обеспечил большую сопоставимость между инвестициями или фондами, необходимо установить более широкие базовые показатели оценки эффективности, что позволяет получить более обобщенное представление о том, в какой степени инвестиции создают конкретные целевые изменения. Кроме того, этот подход не учитывает трансграничные эффекты инвестиционной стратегии (например, действие парниковых газов не ограничивается страной выброса). И наконец, как и в вышеупомянутом случае, данный метод может неоправданно поощрять инвестиции, направленные на области с менее важными существующими потребностями (например, благоприятствуя прогрессу в отношении меньших групп населения, не имевших ранее доступа к данным продуктам или услугам) |

| 3 Варианты базового или порогового уровня: Размер целевого рынка для данного продукта/услуги Пример: Число людей, получивших доступ к чистой воде благодаря данным инвестициям, по отношению к общей численности населения городской агломерации Сан-Паулу, Бразилия Преимущества: Этот метод позволяет объектам инвестиций учитывать более широкий спектр воздействий, например, оценивая клиентов, впервые получающих доступ к данному продукту или услуге, а также клиентов, ранее получавших доступ к продуктам или услугам конкурентов Ограничения: Этот подход дает представление о потенциальном охвате продуктов или услуг (например, количество клиентов), но не позволяет анализировать операционные показатели (например, занятость, отходы) или показатели глубины воздействия (например, степень роста доходов клиента или урожайности). Кроме того, в отсутствие стандартизированного метода формулировки и определения рынка объекта инвестиций данный подход столкнется с теми же ограничениями сопоставимости результатов, возникающими в результате различной отчетности на уровне города, штата или страны, как описано выше. Как следствие, эта стратегия также сталкивается с ограничениями в отношении потенциальной сопоставимости результатов |

| 4 Варианты базового или порогового уровня: Ежегодные темпы изменений, необходимые для достижения ЦУР или научно обоснованных целей Пример: Процентное изменение (в течение года) количества людей, получивших доступ к чистой воде благодаря данным инвестициям, относительно процентного увеличения, необходимого ежегодно для обеспечения всеобщего и справедливого доступа к безопасной и недорогой питьевой воде (ЦУР 6.1) Преимущества: Переориентируя анализ на изменения со временем вместо оценки воздействия в определенный момент времени, этот подход позволяет более тщательно изучить воздействие инвестиций или их последствия Ограничения: Сосредоточившись на достигнутом процентном изменении, инвесторы могут упустить из виду масштаб этого изменения (например, рост с трех до девяти активных клиентов представляет собой увеличение на 200%, но это всего лишь шесть дополнительных клиентов). Анализ относительно внешних целей также ограничен определенным периодом времени, например, срок действия ЦУР истечет после 2030 года и могут потребоваться новые цели, что также потребует пересмотра аналитического подхода |

Шаг 3. Проведение анализа

Аналитическая методология GIIN была разработана на основе кабинетного исследования существующих руководств и доказательств, а также индивидуальных и групповых обсуждений с рядом заинтересованных сторон, включая ученых, специалистов по мониторингу и оценке, импакт-инвесторов и поставщиков услуг в экосистеме импакт-инвестирования. Анализ результативности воздействия проектов GIIN предлагает делить на следующие компоненты: нормализация, оценка конечных результатов и кластеризация результатов.

3.1. Нормализация

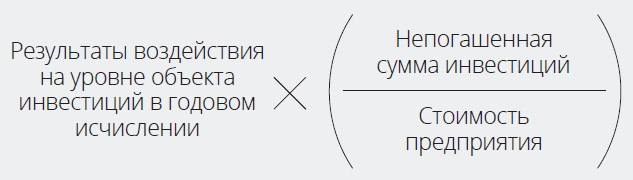

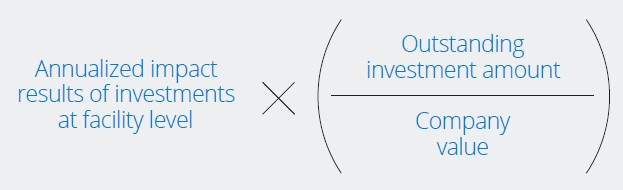

Нормализация — это математический процесс корректировки значений, измеренных в разных масштабах, для получения сопоставимого масштаба. Это позволяет раскрыть аналитический потенциал конкретного набора данных. Чтобы нормализовать результаты воздействия на уровне объекта инвестиций (раздел 2.3) с целью оценить эффективность на уровне инвестиций, необходимо учитывать два важнейших фактора, отражающих инвестиционный контекст (раздел 2.1): пропорциональность и время.

Пропорциональность — соотношение между объемом инвестиций и размером объекта инвестиций. Очевидно, что размеры объектов инвестиций сильно варьируются, как и привлекаемые ими инвестиции. Например, доля результатов воздействия, приписываемая инвестициям в размере 1 млн долларов США в компанию стоимостью 10 млн долларов США, должна отличаться от доли, приписываемой инвестициям в размере 1 млн долларов США в компанию стоимостью 100 млн долларов США, несмотря на одинаковый размер инвестиций.

Фактор времени подразумевает, что инвестиции влияют на результаты деятельности объекта инвестиций по-разному, в зависимости от времени их размещения, потребностей объекта инвестиций в росте или потоках наличности на данный момент и периода владения активами до выхода (путем продажи или завершения погашения кредита). Например, инвестиции в размере 1 млн долларов США в компанию, находящуюся на посевной или венчурной стадии, могут повлиять на траекторию роста и развитие деятельности этой компании иначе, чем инвестиции в размере 1 млн долларов США в уже зрелую публичную компанию. Кроме того, в случае долговых инвестиций по мере погашения основной суммы и процентов по одному займу этот капитал часто реинвестируется в новые займы, и поэтому существует риск двойного учета в общих показателях воздействия одного инвестора, если не принимать во внимание сроки.

Анализ нормализации

Чтобы результаты на уровне объекта инвестиций были применимы к любым стратегиям инвестиций и воздействия в плане пропорциональности и времени, они могут быть переведены на уровень инвестиций следующим образом:

Где в данном отчетном периоде:

- «результаты воздействия на уровне объекта инвестиций» — конкретные метрики, например, сокращение выбросов парниковых газов или продажа страховых полисов, достигнутые компанией, проектом или физическим активом в течение отчетного периода;

- «непогашенная сумма инвестиций» — это остаток долговых инвестиций (первоначальная сумма кредита минус погашенная основная сумма) или расчетная оценка долевых инвестиций в данный объект инвестиций в отчетном периоде;

- «стоимость предприятия» — отражение рыночной стоимости собственного капитала плюс рыночная стоимость долга для данного объекта инвестиций в отчетном периоде.

Нормализованные результаты используются на следующих этапах анализа.

Ограничения нормализации

Данный подход имеет несколько существенных ограничений. Во-первых, он не определяет точный объем воздействия, достигнутый в результате конкретного транша. Для определения точного вклада инвестиций требуется дальнейший анализ всех взносов инвестора, включая финансовые и нефинансовые факторы и процессы управления инвестициями и воздействием, а также анализ воздействия, которое, скорее всего, имело бы место независимо от этих инвестиций. Во-вторых, нормализация направлена на то, чтобы раскрыть понимание эффективности на уровне инвестиций с особым вниманием к пропорциям и срокам вливания капитала. Однако она не намерена преуменьшать основополагающую роль объектов инвестирования в продвижении достижений в области социального воздействия.

3.2. Оценка конечных результатов

Оценка конечных результатов проекта строится на теории изменений. Ее суть в том, что нормализованные результаты отражают прогресс в достижении долгосрочных конечных результатов.

Полный спектр промежуточных и конечных результатов представляет собой континуум с меняющимся уровнем влияния инвестора на деятельность и условия, необходимые для возникновения долгосрочного эффекта. Чтобы эффективно управлять воздействием проекта, нужно выявить степень определенности взаимосвязи между деятельностью, результатами и уровнем контроля. Понятно, что эта определенность не может быть стопроцентно четкой хотя бы потому, что всегда есть внешние факторы, способные повлиять на воздействие, создаваемое инвестициями. Скажем так, организация может полностью контролировать непосредственное производство продукции и услуг, приводящих к некоему промежуточному результату, но у нее нет возможности повлиять на конечные результаты, создаваемые этими промежуточными результатами. Например, организация может с легкостью контролировать количество противомоскитных сеток, распространяемых среди населения малярийных регионов, но гораздо сложнее контролировать, чтобы люди использовали москитные сетки каждую ночь для снижения заболеваемости малярией.

Важно, чтобы каждая связь между промежуточными, краткосрочными и долгосрочными результатами была подкреплена доказательной базой. Также такие связи должны учитывать применимость доказательной базы для инвестиций в различных географических и демографических условиях.

Проведение экспериментальных или квазиэкспериментальных оценок после инвестирования, таких как рандомизированные контрольные испытания, для проверки, было ли достигнуто предполагаемое воздействие, не всегда возможно, этично или целесообразно для большинства инвесторов. Поэтому данные о конечных результатах проекта не всегда доступны в полной мере, а значит, их стандартизированная и точная оценка может быть затруднена. Однако в случаях, когда уже существуют значительная литература и доказательства, инвесторы могут обоснованно полагаться на результаты оценок, проведенных сторонними оценщиками, НПО или другими организациями в сфере развития. Настоящая методология использует такие знания и применяет фактические показатели промежуточных результатов в качестве косвенных признаков для оценки конечных результатов.

Оценить долгосрочные результаты социальных проектов не всегда возможно. В некоторых случаях достаточно промежуточных результатов, поскольку они часто хорошо масштабируются и точно указывают на непосредственные прямые воздействия. Кроме того, конечные результаты, оцененные с помощью этого методологического подхода, необязательно подтверждать более строгими оценками воздействия. Можно впоследствии провести экспериментальный или квазиэкспериментальный анализ, но такие исследования не являются — и не должны являться — общепринятой практикой в отрасли социально преобразующих инвестиций. В рамках данного подхода принимается, что причинно-следственные связи не могут быть установлены, и вместо этого изучаются результаты, которые можно связать с инвестициями. Наконец, промежуточные и конечные результаты взаимосвязаны и многогранны. В данном анализе приведены некоторые наглядные примеры, но данные, доступные инвесторам, не всегда раскрывают полную теорию изменений. Например, улучшение доступа к образованию и обучению можно оценить с помощью многочисленных показателей конечных результатов, таких как средние результаты тестов учащихся или количество занятых вакансий. Но побочные воздействия могут быть не полностью учтены в этой модели.

3.3. Кластеризация выводов

Кластеризация — это процесс разделения и группировки результатов воздействия по сегментам, которые позволяют ответственно и осмысленно оценить эффективность деятельности. С учетом широкогоспектра факторов, определяющих эффективность воздействия, одна инвестиция может относиться к нескольким отдельным кластерам.

Результаты анализа эффективности воздействия могут быть сгруппированы или сегментированы различными способами, каждый из которых дает представление об одном или о нескольких ключевых решениях, лежащих в основе инвестиционной стратегии, выбора, управления инвестициями и выхода. Разделяя результаты по различным категориальным переменным, описывающим контекст инвестиций (раздел 2.1), таким как инвестиционный инструмент или стадия бизнеса, инвесторы получают представление о возможной взаимосвязи между такими факторами и результирующим воздействием.

Шаг 4. Получение выводов

На этом этапе инвесторы получают возможность использовать результаты анализа для принятия ключевых решений, связанных с инвестиционной стратегией, выбором, управлением и выходом. Рассмотрим, как это работает.

Методологический процесс приведения результатов к уровню инвестиций, рассмотрения итогов и группирования или разделения результатов помогает инвесторам лучше понять эффективность воздействия и эффективность их собственных портфелей, сравнить их с аналогичными, а также оценить, как варьируется эффективность от одного сегмента к другому. Рассматривая данную информацию вместе с рисками, доходностью и временными горизонтами, можно ответить на ряд вопросов и, следовательно, обосновать принятие решений на различных этапах инвестиционного процесса. Одновременно инвесторы могут повысить качество и полезность своей внутренней отчетности и публичного раскрытия информации о воздействии.

Некоторые виды анализа можно использовать для информирования инвесторов о воздействии и изменениях инвестиционных стратегий для оптимизации результатов воздействия. Имея доказательную базу, инвесторы могут определять будущие стратегии более эффективно, группируя результаты по переменным и глубже понимая взаимосвязи между стратегией/структурой инвестиций и результатами воздействия.

Инвесторы могут использовать историческую информацию об эффективности воздействия с целью предварительного отбора, комплексной экспертизы и выбора инвестиций. Это понимание еще более усиливается, если сегментировать или отфильтровать результаты согласно стратегическим целям или задачам воздействия.

Сравнивая текущие собственные нормализованные показатели воздействия с аналогичными прошлыми показателями, инвесторы могут получить более глубокое представление о преимуществах и недостатках своей деятельности. Эта информация позволяет инвесторам оценивать результаты воздействия в режиме реального времени и определять области, которым нужна дополнительная поддержка со стороны объектов инвестиций, например, техническое содействие или меры по корректировке курса с целью повысить вероятность достижения объектами инвестиций заданного набора результатов воздействия.

Анализируя взаимосвязь между нормализованными результатами воздействия и финансовыми доходами после выхода из инвестиций, инвестор может отследить, в каких сегментах рынка наблюдалась положительная или отрицательная корреляция результатов деятельности и какой уровень целевой доходности можно ожидать в будущем. Этот анализ способствует укреплению стратегии инвестора и формирует более реалистичные ожидания на будущее.

Методика оценки социально-экономического воздействия GIIN дает инвесторам больше возможностей для интеграции социальных и экологических факторов в процесс принятия решений наряду с учетом рисков, уровня доходности и временных горизонтов. Используя методику, инвесторы могут оценить потенциал воздействия того или иного проекта, оптимизировать и корректировать направление действий, снизить риски субъективной оценки результата.

Благодаря применению сопоставимой информации о результатах воздействия в каждом из сценариев инвесторы получают возможность лучше формировать свои стратегии и распределять средства, чтобы обеспечить нужное воздействие через предоставление капитала и вовлечение. Такая практика позволит инвесторам полностью реализовать потенциал своего капитала в осуществлении перемен.

Глоссарий

В контексте данной методологии и сопутствующих исследований результативности воздействия используются следующие определения ключевых терминов

| Термин | Определение | Источник |

| Деятельность | Предпринимаемые действия или выполняемая работа, посредством которых входные ресурсы, такие как финансы, техническая помощь и другие виды ресурсов, мобилизуются для получения конкретных промежуточных результатов | IMP |

| Глубина | Степень изменений, испытанных заинтересованной стороной | IMP |

| Период действия | Период времени, в течение которого заинтересованная сторона испытывает результат | IMP |

| Воздействие | В сообществе специалистов по мониторингу и оценке термин «воздействие» относится к положительным и отрицательным последствиям того или иного мероприятия. В данном документе термин «воздействие» используется для отражения более широкой концепции положительных и отрицательных социальных и экологических результатов, связанных с тем или иным мероприятием, которые пока не могут быть напрямую связаны или отнесены к конкретным инвестициям либо продуктам, услугам и деятельности объекта инвестиций | GIIN |

| Путь воздействия | Последовательность, связывающая данные на уровне промежуточных результатов с индикаторами краткосрочных и долгосрочных конечных результатов, основанная на соответствующих наборах фактических данных и строгих предположениях | GIIN |

| Тема воздействия | Классификация, описывающая целевой подход к оказанию воздействия, основанный на макроэкономических темах и/или тенденциях, которые инвестор может использовать для выявления и оценки сильных инвестиционных возможностей или которые предприятие может использовать для формирования и распространения информации о своей работе | IRIS |

| Показатель | Многомерный показатель, состоящий из одной или нескольких метрик и дающий информацию, которая может быть использована для описания результатов деятельности по ключевым параметрам воздействия. Показатели являются ключом к пониманию прогресса или достижению целей воздействия инвестиций | IRIS |

| Объект инвестиций | Проект, компания, реальный актив или фонд, получающий этот капитал для последующего финансирования своей коммерческой деятельности (например, операционной деятельности, проектирования, производства и продажи продукции или услуг) | GIIN |

| Инвестиции | Транш капитала, выделенный инвестором на объект инвестиций | Investopedia |

| Инвестор | Лицо или организация, направляющая капитал на коммерческой основе либо напрямую в проект, компанию или реальный актив, либо опосредованно, через фонд или другого посредника | Investopedia |

| Метрика | Количественные показатели, используемые в расчетах, или качественные показатели для учета социальной, экологической и финансовой эффективности инвестиций | IRIS |

| Промежуточный результат | Продукция, капитальные товары и услуги, являющиеся результатом мероприятий в области развития; могут также включать изменения, произошедшие в результате мероприятий, которые имеют отношение к достижению конечных результатов | IMP |

| Конечный результат | Изменения для заинтересованных сторон, затронутых деятельностью, которые обоснованно связаны с продукцией/услугами предприятия | IRIS |

| Масштаб | Численность или доля заинтересованных сторон, ощутивших результат | IMP |

| Заинтересованная сторона | Также иногда называется бенефициаром. Лицо (лица) или экосистема (экосистемы), получающие преимущества от инвестиций, например, клиенты, сотрудники, поставщики и т.д. | GIIN |

| Стратегическая цель | Заданные цели по достижению конкретных задач социального или экологического воздействия в рамках общепринятых категорий и тем воздействия | IRIS |

| Теория изменений | Выражение последовательности причинно-следственных действий или событий, посредством которых предполагается преобразование организационных и финансовых ресурсов в желаемые результаты. Она представляет собой концептуальную дорожную карту, указывающую, как организация рассчитывает достичь запланированного воздействия | IRIS |

| Волатильность | Степень вариативности результатов и итогов с течением времени | GIIN |

Елена Авраменко, эксперт проекта «Разработка модели оценки социально-экономического воздействия НКО» фонда GLADWAY, мастер Lean 6 Sigma уровня Green Belt

Елена Авраменко, эксперт проекта «Разработка модели оценки социально-экономического воздействия НКО» фонда GLADWAY, мастер Lean 6 Sigma уровня Green Belt

Список литературы: 1. Басс Р., Сундержи С., Нова Н., Хэнд Д. «Методология стандартизации и сравнения эффективности воздействия». Нью-Йорк: GIIN, 2020. 2. Басс Р., Сундержи С., Нова Н. «Понимание эффективности воздействия». Нью-Йорк: GIIN, 2020. 3. The Bridgespan Group. «Целевое воздействие / теория изменений». Доступ — август 2020. 4. Эбрахим A. «Измерение социальных изменений: эффективность и подотчетность в сложном мире». Стэнфорд (Калифорния): Stanford Business Books, издание Stanford University Press, 2019. 5. Путтик Р., Ладлоу Ж. «Стандарты доказательности Nesta: подход, который уравновешивает потребность в доказательствах и инновациях». Nesta, 2013.

Universal milestone: the global impact investing network’s approach to assessing social impact

Management representatives and investors often ask: “Is there a unified, tested and widely spread methodology for assessing the social and economic impact of non-profit projects?” The question is legitimate, because each project has a broad, multifactor and not infrequently unique impact. How to fit all this diversity into a standard evaluation framework? And is it possible, by expressing the results of several projects in monetary terms, to obtain indicators that are comparable with each other? Turns out it is — with the help of a systematic methodology created by the Global Impact Investing Network.

GIIN: history and fundamentals

Over the last decade there has been a particular need for a standard methodology in evaluation of social projects. Of course, investors have long learns how to measure the quantitative results of a project: number of jobs, services provided, number of trained beneficiaries, etc. But for a full-fledged evaluation covering the full range of impact outcomes, a standardized and universally accepted methodology is needed. A first step in creating such a methodology was the UN Sustainable Development Goals (SDGs) metric sets, the GIIN Impact Investing and Reporting Standards (IRIS) and the Impact Management Project.

Implementation of the metrics among impact investors

Source: GIIN. The State of Impact Measurement and Management Practice.

The first systematic methodology demonstrating a new approach to impact measurement was proposed by Global Impact Investing Network (GIIN). The organization was established in 2009 and is a large association of social investors around the world. It has over 2,000 members. The idea of creating a network capable of coordinating the efforts of social investors was first proposed by the Rockefeller Foundation. After a series of discussions, the idea evolved into GIIN. The founding members of GIIN now include: Oxfam and Shell Foundation, Royal Bank of Canada, UK Department for International Development, Dutch Ministry of Foreign Affairs, Big Society Capital, BNP Paribas, Credit Suisse, Deutsche Bank, JPMorgan Chase, Morgan Stanley, National Australia Bank, Standard Chartered Bank, UBS, International Finance Corporation, Omidyar Network, Bill & Melinda Gates Foundation, Rockefeller Foundation, Skoll Foundation, Ford Foundation, Our Future Fund, Accion, Acumen, Gray Ghost Ventures, Oikocredit, Root Capital, Triodos and others. Global Impact Investing Network is headquartered in New York, USA. The organization is primarily funded by the Rockefeller Foundation, but there is support from other investors as well.

GIIN’s main areas of focus are:

- Advocacy for social impact investment.

- Networking of social impact investment market players.

- Creation of a knowledge base on the ImpactBase social impact investment market.

- Developing a methodology for social impact investing and impact assessment and standards (Impact Reporting and Investment Standards, IRIS).

The social impact assessment methodology proposed by the Global Impact Investing Network (GIIN) is modeled on the methodology for measuring financial performance in business investments. The development of this methodology involved communities of investors, academics, monitoring and evaluation specialists and others seeking to advance the practice of investing for social or environmental goals. The methodology has been officially published by GIIN and is open for discussion and additions. The proponents believe that further discussions can expand and strengthen the principles of the methodology.

Social impact assessment in the GIIN methodology is based on measuring different types of outcomes, from intermediate outcomes to final outcomes (table 1).

Table 1. A spectrum of intermediate and final outcomes

| Intermediate results The products, services and operational models provided by the investee to its ultimate stakeholders, with a high degree of direct control by the investee |

| Short-term outcomes Short-term tangible results and behavioral changes related to the product, service or operating model provided, with less control by the investee |

| Long-term final results A change in the welfare or position of the ultimate stakeholders associated with the activity; minimal control or influence by the investee |

The methodology considers project outputs in the concept of “stock” and “flow”, which is commonly used in economic theory and accounting theory.

“Stocks”: the amount of a particular outcome achieved by a certain point in time (t1), reflecting the scale, depth and nature of that impact. By analyzing the results of the impact achieved by a certain point in time, investors can understand the relative performance of investment opportunities at a particular point in time, estimate the baseline level of performance before making the investment, and set performance expectations accordingly to the baseline level.

“Flows”: the change in impact outcomes over a period of time (t1–0). This approach allows investors to compare the amount of change achieved as a result of a particular tranche of investment capital or set of activities involving the products, services or activities of the investee. In this way, investors can better compare the performance of their investment and portfolio with that of similar portfolios over the same time period, and with the rate of change required to achieve given social or environmental objectives.

In some cases, the performance of the “stock” at a given point in time may imply greater performance or potential for a given investment.

Consider three projects: A, B, C. By a certain point in time t1 each project has achieved results — At1, Bt1, Ct1. Let the ratio of results be as shown in the picture above, where At0, Bt0, Ct0 are the values of the indicators at the start of the projects. We can see that Bt1 is larger than At1, but smaller than Ct1, and at the “stock” level this indicates greater potential for project C. However, if we estimate the “flows” or changes in indicators, we see a different relative position of things: ΔB is greater than ΔC, but less than ΔA. This means that project a has a larger effect on its indicator over time. This also allows us to assess the directionality of the results: although At1 remains negative, ΔA indicates a positive impact, given that At1 moves in a positive direction relative to At0. For example, greenhouse gas emissions are a negative impact, but reducing these emissions represents a positive outcome. We see the opposite situation for the result of project C: its “flux” is negative, which means that we should expect the indicator to decrease over time.

Depending on the purpose of the impact performance analysis, this methodology can be applied to understand “stocks” or “flows’”.

The principles of the GIIN methodology:

- Rigor. The methodology should generate statistically valid, context-sensitive conclusions about the positive and negative social and environmental outcomes associated with impact investments.

- Independence. Methodological choice and analysis will be based on third-party data and statistics, to the extent that such data are available.

- Reproducibility. Given the same input data, any organization using the methodology will arrive at the same results and conclusions.

- Transparency. All methodological decisions and assumptions will be documented and made publicly available; the document will also be open for public discussion and comment.

- Awareness of incentives. Any analytical methodology will incentivize a defined set of behavioral changes; all known incentives must be documented and freely shared, and the design of the methodology must aim to minimize any potential unintended negative consequences that may arise from the application and use of the analytical approach.

Components of the GIIN methodology: four steps for decision-making

In order to assess the effectiveness of a project’s impact and to gather the information needed to make further decisions, there are four consecutive steps.

Methodology

Sample breakdown

Determine the parameters and range of analysis of interest and split the sample accordingly.

Collect standardized information on impact

Identify and collect the various data needed to assess and compare the impact results in relation to similar initiatives and in relation to the scale of the social or environmental problem concerned.

Conducting the analysis

Analyze impact information to provide meaningful comparisons and interpretations of results and draw conclusions that are useful for decision-making.

Drawing conclusions

Transparently disclose and use the knowledge gained from the analysis to make key decisions related to investment strategy, selection, management and exit.

Step 1. Selection

In any rigorous approach to indicator analysis, the first step is to segment the project area. Partitioning the sample is the process of establishing and setting criteria for including and excluding market segments from the range of data to be collected and analyzed. This step selects the starting point that determines which investments and impact data are relevant for analysis.

GIIN offers three sampling strategies: by sector, by theme and by strategic objective. A sector breakdown of the investment universe will provide information for direct selection of activities, operational or strategic. A breakdown by theme can help in the development of a long-term strategy, portfolio design and allocation of funds. In some cases the sector and theme are almost identical, e.g. The energy sector and the theme of improving energy access. But in other cases the sector and the impact theme may be different, for example, investments in health insurance companies are in the financial services sector, but the impact theme is health improvement. A breakdown can also be made by asset class and geographical region.

Table 2 presents a description of each sampling breakdown strategy with corresponding indicators, using the example of investing in an investment entity offering health insurance products.

Table 2. Breakdown strategies for impact performance analysis

| If the aim is to: Justify immediate operational or strategic decisions for the activity Split the sample by: Sector Definition: An area of the economy in which businesses use the same or related goods or services. It can also be seen as an industry or market with common operational characteristics Impact targeting:

Example. Medical insurance: Financial services Sampling metrics:

|

| If the aim is to: Develop a long-term strategy, define the portfolio structure and allocate funds Split the sample by: Subject Definition: A classification describing a targeted approach to impact based on macroeconomic themes and/or trends that an investor can use to identify and assess strong investment opportunities or that an investee can use to shape and communicate its performance Impact targeting:

Example. Medical insurance: Improving the health system Sampling metrics:

|

| If the aim is to: Justify approaches to investment management Split the sample by: Strategic goal Definition: General investment strategies or objectives pursued to achieve more specific, established social or environmental impact objectives within generally accepted impact categories and themes Impact targeting:

Example. Medical insurance: Reducing financial barriers to health services Sampling metrics:

|

Once the sampling breakdown is done, you can move on to creating a conceptual road map, where a ‘theory of change’ outlines the way forward to achieve the desired impact outcome within the chosen sector, theme or strategic objective.

Step 2. Gathering standardized impact information

This step starts with the collection of standardized impact information which reflects the outcomes and outputs of the sector, theme or purpose.

Standardization of information means that each individual metric should be disclosed using uniform categories, calculations, units, time periods and rigour criteria. The GIIN methodology uses five categories of information to provide insights into impact outcomes. Three categories reflect the investment: the context of the investment, the context of the investee and the outcomes of the impact. Two categories reflect third-party information that enables analysis and interpretation: the evidence base and the effectiveness threshold. Let’s look at each of the five categories separately.

2.1. Investment context

At the level of the investment, it is important to collect data on the timing, context, participation and purpose of the investment (Table 3). They help clarify the potential constraints or objectives that guide an investment strategy and the role that investments play in achieving an outcome or set of outcomes.

Table 3. Key variables to assess the context of the investment

| Factor | The variable | Data type |

| Timing | Investment year | Year |

| The investment horizon | Years | |

| Terms | Investment instrument | Categorical |

| The stage of activity of the investee at the time of the investment | Categorical | |

| The “Enterprise value” of the investee in the reporting year | Numerical value expressed in currency | |

| Participation | The amount of capital invested | Numerical value expressed in currency |

| Whether technical assistance or other forms of non-financial support are offered | Yes/No | |

| Aims | Strategic goal(s) of impact | Categorical |

| Financial goals | Numerical value |

Source: GIIN, “Methodology for Standardizing and Comparing Impact Performance”.

2.2. The context of the investee

At the level of the investee, it is important to understand who is being affected and how, using a standard set of categories for each qualitative variable (Table 4). This information provides insight into the investee’s role in achieving a particular outcome or set of outcomes and complements the investment characteristics described above. For investment management purposes, investors can select additional contextual indicators that reflect their particular set of impact objectives.

Table 4. Examples of intermediate and final impact outcomes

| Factor | The variable | Data type |

| How an object of investment creates changes | Sector | Categorical |

| Supply chain positioning | Categorical | |

| Types of product/service offerings | Categorical | |

| Delivery mechanism (e.g. analogue or digital) | Categorical | |

| Compliance with industry certifications, standards and ratings | Yes/No, categorical | |

| The seriousness of the problem to be solved | Stakeholder demographics | Categorical, numerical |

| Location of the stakeholders | Categorical | |

| Degree to which stakeholders have previously had access to the product/service/resource in question (i.e. market penetration) | Categorical |

Source: GIIN, “Methodology for Standardizing and Comparing Impact Performance”.

2.3. Impact outcomes

The actual outcomes of an impact are data that show the depth, scale or duration of the impact on the ultimate stakeholders. The volatility or degree of risk of these changes is also an essential element in assessing the effectiveness of the impact. To understand how strong the impact has been, four elements need to be assessed.

- Scale: the number or reach of stakeholders feeling the outcome (e.g. The number of unemployed project participants gaining a new form of employment).

- Depth: the degree of change experienced by the stakeholder (e.g. how much the income of project participants has increased).

- Duration: the period of time over which the stakeholder experiences the final outcome (e.g., the length of time over which there is an increase in income).

- Volatility: the extent to which intermediate and final outcomes vary over time (e.g. The variation in employment and income from year to year). Investors should monitor the full scale of positive and negative outcomes arising both directly from investing in the activities, products and services of the investee and indirectly through the activities of the various stakeholders affected by the investee.

GIIN recommends using the IRIS+ core metrics set launched in May 2019 for evaluation purposes. They are designed to research each of the described types of data: scale, depth, duration and volatility, taking into account the positive / negative and expected / side effects of certain investments. In addition, IRIS+ metrics include indicators that reflect stockpiles and flows, as described earlier.

Table 5. Examples of intermediate and final impact outcomes

| Type of impact outcomes | Operating activity | Products and services |

| Market segment example | Employment opportunities | Agriculture |

| Positive planned outcomes | Improvement in employment | Increasing agricultural productivity |

| Positive side-effects | Accelerated pace of staff promotion | Job creation |

| Negative side-effects | Voluntary staff turnover | Increased use of harmful pesticides |

Source: GIIN, “Methodology for Standardizing and Comparing Impact Performance”.

2.4. The evidence base

The evidence base should include field studies and scientific papers that are matched to impact outcomes or intervention types and have some level of methodological rigour.

The GIIN methodology relies on the IRIS+ database. This database includes a broad set of resources: studies, impact assessments, experimental data and scientific papers that are mapped to outcomes linked to IRIS+ strategic objectives. The IRIS+ standards describe how evidence is collected, interpreted and evaluated. They also describe the extent to which this evidence meets academically recognized levels of rigour to support the link between investments and positive outcomes.

2.5. Social or environmental performance thresholds

Assessing the progress of impact outcomes builds on the already familiar concept of “stocks and flows”.

The table 6 provides a comprehensive list of strategies suitable for comparing impact outcomes against some kind of baseline or threshold level of performance.

Table 6. A list of applicable strategies for comparing the impact results with a certain efficiency level

| 1 Basic or threshold options: Scale of the existing social or environmental problem at the specific geographical location identified by the investor (e.g. city, state/province, country, region) Example: Number of people who gained access to clean water as a result of these investments compared to the number of people who previously had no access to clean water in the São Paulo metropolitan area, Brazil Advantages: Investors using this approach can identify the scale of the problem they are seeking to solve with a particular investment and can therefore measure progress more accurately Limitations: This approach inherently limits the comparability of the resulting analyses, as investors may choose different geographical references for different investments. Comparability is further limited by the quality of third-party inputs: as geographies are narrowed, the variability of available and quality inputs increases. This also creates a risk of reduced accuracy of the results due to the possible lack of carefully selected baseline data that specifically reflects the nature of the impact results (e.g. first-time customers compared to newly accessed customers, and the latter compared to active customers). Finally, this analytical method may unduly encourage investment in areas with less important existing needs (e.g. favoring progress for smaller populations who did not previously have access to these products or services) |

| 2 Basic or threshold options: Scale of the existing social or environmental problems in the country/countries where the investee operates Example: Number of people who gained access to clean water as a result of these investments compared to the number of people who previously had no access to clean water in Brazil Advantages: This approach defines a uniform scale for social and environmental issues that can be affected by an investment in a given sector or impact theme, allowing for comparisons of results and increasing the likelihood of clear, accessible and high-quality baseline data Limitations: In order for this approach to provide greater comparability between investments or funds, a broader performance baseline needs to be established, providing a more generalized view of the extent to which investments create specific targeted changes. In addition, this approach does not take into account the cross-border effects of the investment strategy (e.g. the effects of greenhouse gases are not limited to the country of emission). Finally, as in the above case, this method may unduly encourage investments that target areas with less important existing needs (e.g. by favoring progress towards smaller populations that did not previously have access to these products or services) |

| 3 Basic or threshold options: Volume of targeted market for a product/service Example: Number of people with access to clean water as a proportion of the total population of the São Paulo metropolitan area, Brazil Advantages: This method allows investees to consider a wider range of impacts, for example by assessing customers who are accessing the product or service for the first time, as well as customers who have previously accessed competitors’ products or services Limitations: This approach gives an indication of the potential coverage of products or services (e.g. number of clients), but does not allow analysis of operational indicators (e.g. employment, waste) or indicators of depth of impact (e.g. degree of customer revenue growth or crop yields). In addition, in the absence of a standardized method for formulating and defining the market for the investee, this approach will face the same limitations of comparability of results arising from different reporting at city, state or national level, as described above. As a consequence, this strategy also faces limitations on the potential comparability of results |

| 4 Basic or threshold options: Annual change rate required to achieve SDGs or science-based goals Example: Percentage change (over the year) in the number of people who gained access to clean water as a result of these investments, relative to the percentage increase needed annually to achieve universal and equitable access to safe and affordable drinking water (SDG 6.1) Advantages: By refocusing the analysis on changes over time, rather than assessing impacts at a particular point in time, this approach allows for a more thorough examination of the impact of investments or their consequences Limitations: By focusing on the percentage change achieved, investors may lose sight of the magnitude of this change (e.g. an increase from 3 to 9 active clients represents a 200% increase, but this is only 6 additional clients). Analysis relative to external targets is also limited to a certain time period; for example, the SDGs will expire after 2030 and new targets may be required, which will also require a revision of the analytical approach |

Step 3. Conducting analysis

The GIIN analytical methodology was developed based on a desk review of existing guidance and evidence, as well as individual and group discussions with a range of stakeholders, including academics, M&E specialists, impact investors and service providers in the impact investing ecosystem. GIIN proposes to divide impact analysis into the following components: normalization, outcome evaluation and outcome clustering.

3.1. Normalization

Normalization is the mathematical process of adjusting values measured at different scales to obtain a comparable scale. It unlocks the analytical potential of a particular data set. In order to normalize the impact at the level of the investee (section 2.3) in order to assess performance at the level of the investment, two critical factors that reflect the investment context (section 2.1) need to be considered: proportionality and time.

Proportionality is the relationship between the amount of investment and the size of the investee. Obviously, the size of investees varies widely, as do the investments they attract. For example, the proportion of impact attributable to a $1 million investment in a $10 million company should be different from the proportion attributable to a $1 million investment in a $100 million company, despite the same investment size.

The time factor implies that the investment affects the performance of the investee in different ways, depending on the timing of its deployment, the growth or cash flow needs of the investee at that time and the holding period of the assets before exit (through sale or completion of loan repayment). For example, a $1 million investment in a seed or venture-stage company may affect that company’s growth trajectory and business development differently than a $1 million investment in an already mature public company. In addition, in the case of debt investments, as the principal and interest on one loan is repaid, this capital is often reinvested in new loans — and so there is a risk of double counting in the overall impact of one investor if timing is not taken into account.

Normalization analysis

To make the results at the investee level applicable to any investment and impact strategies in terms of proportionality and timing, they can be translated to the investment level as follows:

Where, in a given reporting period:

- “Impact results at the level of the investee” are specific metrics, such as reductions in greenhouse gas emissions or sales of insurance policies, achieved by the company, project or physical asset during the reporting period;

- “Outstanding investment” is the balance of the debt investment (original loan amount minus principal repaid) or the estimated valuation of the equity investment in that investee during the reporting period;

- “Enterprise value” is a reflection of the market value of equity plus the market value of debt for that investee in the reporting period.

The normalized results are used in the following stages of the analysis.

Limitations of normalization

There are several significant limitations to this approach. First, it does not determine the exact amount of impact achieved from a given tranche. Determining the exact contribution of an investment requires further analysis of all investor contributions, including financial and non-financial factors and investment and impact management processes, as well as analysis of impacts that would likely have occurred independently of that investment. Second, normalization seeks to unlock an understanding of performance at the investment level, with particular attention to the proportions and timing of capital injections. However, it does not intend to downplay the fundamental role of investees in advancing social impact achievements.

3.2. Outcome evaluation

Project outcome evaluation is based on the “theory of change”. Its essence is that normalized outcomes reflect progress towards long-term outcomes.

The full range of outputs and outcomes is a continuum with varying levels of investor influence on the activities and conditions necessary for longterm effects to occur. In order to manage the impact of the project effectively, the degree of certainty in the relationship between activities, outputs and level of control must be identified. Clearly, this certainty cannot be 100% clear, if only because there are always external factors that could affect the impact created by the investment. For example, an entity may have complete control over the outputs and services that result in some intermediate output, but it has no ability to affect the outcomes created by those intermediate outputs. For example, an organization can easily control the number of mosquito nets distributed to people in malaria-prone regions, but it is much harder to control that people use mosquito nets every night to reduce the incidence of malaria.

It is important that each link between intermediate, short-term and long-term outcomes is supported by the evidence base. Such links should also consider the applicability of the evidence base to investments in different geographic and demographic settings.

Conducting experimental or quasi-experimental evaluations after investment, such as randomized control trials, to check whether the intended impact has been achieved is not always possible, ethical or feasible for most investors. Therefore, data on project outcomes are not always fully available and therefore standardized and accurate evaluation may be difficult. However, in cases where significant literature and evidence already exists, investors can reasonably rely on the results of assessments carried out by external evaluators, NGOs or other development organizations. This methodology uses such knowledge and applies actual indicators of intermediate outcomes as proxies for final outcomes.

It is not always possible to assess the long-term results of social projects. In some cases, intermediate outcomes are sufficient, as they are often well scaled and accurately indicate immediate direct impacts. Furthermore, the final results assessed using this methodological approach do not need to be confirmed by more rigorous impact assessments. Experimental or quasi-experimental analyses can subsequently be conducted, but such studies are not — and should not be — common practice in the socially transformative investment industry. This approach assumes that causal relationships cannot be established and instead examines outcomes that can be linked to investments. Finally, intermediate and final outcomes are interrelated and multifaceted. This analysis provides some illustrative examples, but the data available to investors does not always reveal the full theory of change. For example, improving access to education and training can be assessed using multiple outcome measures, such as average student test scores or the number of occupied jobs. But spillovers may not be fully accounted for in this model.

3.3. Clustering the findings

Clustering is the process of dividing and grouping impact outcomes into segments that enable a responsible and meaningful assessment of performance. Given the wide range of factors that determine impact performance, a single investment may belong to several distinct clusters.

Impact performance analysis results can be grouped or segmented in different ways, each of which provides insights into one or more of the key decisions underlying investment strategy, choice, investment management and exit. By segmenting the results into different categorical variables describing the investment context (Section 2.1), such as investment instrument or business stage, investors gain insight into the possible relationship between such factors and the resulting impact.

Step 4. Drawing conclusions

This step gives investors the opportunity to use the analysis to make key decisions related to investment strategy, selection, management and exit. Let’s look at how this works.

The methodological process of bringing the results to the investment level, reviewing the outcomes and grouping or splitting the results helps investors better understand the impact and performance of their own portfolios, compare them to peers and also assess how performance varies from one segment to another. By looking at this information together with risk, return and time horizons, a number of questions can be answered and therefore inform decision-making at various stages of the investment process. At the same time, investors can improve the quality and usefulness of their internal reporting and public disclosure of impact information.

Some types of analysis can be used to inform investors about impacts and changes in investment strategies to optimize impact outcomes. With an evidence base, investors can identify future strategies more effectively by grouping outcomes by variable and better understanding the links between strategy/investment framework and impact outcomes.

Investors can use historical information about impact performance to pre-screen, due diligence and select investments. This understanding is further enhanced by segmenting or filtering outcomes according to strategic objectives or impact objectives.

By comparing their own current normalized impact performance against similar past performance, investors can gain a deeper understanding of the strengths and weaknesses of their performance. This information allows investors to assess impact outcomes in real time and identify areas that need additional support from investees, such as technical assistance or course correction measures to increase the likelihood of investees achieving a given set of impact outcomes.

By analyzing the relationship between normalized impact outcomes and post-exit financial returns, the investor can track which market segments have seen positive or negative performance correlations and what level of target returns can be expected in the future. This analysis strengthens the investor’s strategy and creates more realistic expectations for the future.

GIIN’s socio-economic impact assessment methodology gives investors greater opportunity to integrate social and environmental factors into their decision-making process, along with consideration of risk, rate of return and time horizons. Using the methodology, investors can assess the potential impact of a project, optimize and adjust the course of action and reduce the risk of subjective evaluation of the outcome.

By applying comparable impact information to each scenario, investors are better able to shape their strategies and allocate funds to ensure the right impact through the provision of capital and engagement. This practice will allow investors to realize the full potential of their capital for change.

Glossary

The following definitions of key terms are used in the context of this methodology and related impact studies

| Term | Definition | Source |

| Activity | Actions taken or work performed through which inputs, such as finance, technical assistance and other types of resources, are mobilized to produce specific outputs | IMP |

| Depth | Degree of change experienced by the stakeholder | IMP |

| Period of validity | The period of time during which the stakeholder experiences the outcome | IMP |

| Impact | In the monitoring and evaluation community, the term “impact” refers to the positive and negative effects of an intervention. In this document, the term impact is used to reflect the broader concept of positive and negative social and environmental outcomes associated with an intervention that cannot yet be directly linked or attributed to a specific investment or the products, services and activities of the investee | GIIN |

| Path of impact | A sequence linking data at the intermediate outcome level to indicators of short- and longterm outputs, based on appropriate evidence sets and rigorous assumptions | GIIN |

| Impact theme | A classification describing a targeted approach to impact based on macroeconomic themes and/or trends that an investor can use to identify and assess strong investment opportunities or that a business can use to shape and communicate its performance | IRIS |

| Index | A multidimensional indicator consisting of one or more metrics that provides information that can be used to describe performance on key impact dimensions. Indicators are key to understanding the progress or achievement of impact investment objectives | IRIS |

| Investment target | A project, company, real asset or fund that receives this capital to subsequently finance its commercial activities (e.g. operations, design, manufacture and sale of products or services) | GIIN |

| Investments | A tranche of capital allocated by an investor to an investee | Investopedia |

| Investor | A person or organization that channels capital on a commercial basis, either directly into a project, company or real asset, or indirectly through a fund or other intermediary | Investopedia |